Råvaru-supercykeln: Är det dags att följa trenden?

Inlägget publicerat: 2021-03-30 21:10:06 Det har talats mycket om råvaru-supercykeln, som är på väg att inledas. Men vad är det vi på Råvaror.se verkligen ser? Här kommer en sammanfattning från oss på Råvaror.se:

Det har talats mycket om råvaru-supercykeln, som är på väg att inledas. Men vad är det vi på Råvaror.se verkligen ser? Här kommer en sammanfattning från oss på Råvaror.se:

o Vi karakteriserar den senaste tidens prisökningar på råvarumarknaderna som en långsiktig återgång till vad som skulle vara ”verkligt värde” i förhållande till globala aktier.

o Om historien skulle vara en vägledning kan denna nuvarande råvarucykel bestå i flera år, vilket tyder på att investerare kanske vill överväga att diversifiera sina portföljer för att skydda mot ett utbrott av prisinflationen.

o Om intresset för råvarumäklare fortsätter att röra sig uppåt och centralbankerna förverkligar sitt mål om högre inflation kan en trendföljande strategi som tar positioner i alla tillgångsslag vara värt att överväga.

För första gången på många år används orden ”råvara” och ”supercykel” i samma mening. I den här artikeln kommer vi att granska de senaste rörelserna högre på råvarumarknaderna i ett långsiktigt sammanhang, hållbarheten hos medvinden som stöder detta och överväga om detta verkligen är början på en längre sikt på cykelmarknaden. Är det dags att handla råvaror igen?

Vi kommer också att titta på konsekvenserna av ett fortsatt utbrott på råvarumarknaderna och hur tillämpningen av en tidsseriemoment (strategi som följer) kan dra nytta av förändringar i råvarumarknadsregimer och ge ett potentiellt skydd mot inflation för en portfölj.

Den globala aktie-/ råvarucykeln

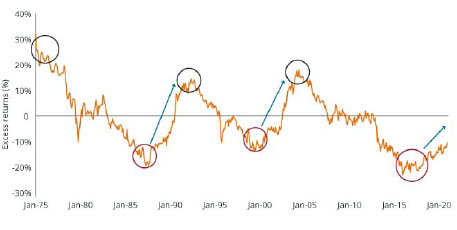

Råvaruhandel har väldefinierade cykler över tiden, och detta är särskilt tydligt när man ser på den relativa avkastningen på råvaror jämfört med andra tillväxttillgångar. Det mått som vi har använt under flera år för att lyfta fram den cykliska karaktären på råvarumarknaderna jämför den rullande femåriga årliga avkastningen av globala aktier och råvaror (Diagram 1). Serien är genomsnittlig återvändande och belyser de punkter där råvarumarknaderna är relativt ”billiga” jämfört med globala aktier. Detta förklaras bäst av underinvestering på råvarumarknader som skapar en konjunkturmässig lågkonjunktur och eventuellt överutbud i slutet av en cykel. Sugen på att handla? Prova råvaruhandel via svenska Skilling!

Potentialen för genomsnittlig återgång i råvarupriserna är betydande

Diagrammet nedan visar den rullande femårig årlig överavkastning: råvaror kontra MSCI World

Källa: Janus Henderson Investors, Morningstar, 1 januari 1975 till 31 december 2020. Obs: Aktier representeras av MSCI World Net Total Return USD Index, råvaror representeras av GSCI från januari 1970 till december 1990 och BCOM råvaruindex från januari 1991. Tidigare resultat är inte en vägledning för framtida resultat.

Det är också anmärkningsvärt att denna åtgärd vanligtvis leder eller försenar toppar och dalar på både råvaru- och aktiemarknader, med råvaror som når en cyklisk topp i mitten av 2004 (fyra år innan råvaror toppade) och baserade i december 2015, ett antal år tidigare till de lägsta nivåerna i mars 2020.

Även om det nyligen har skett en ökning av en ny råvaru-supercykel, skulle vi istället karakterisera den senaste ökningen av råvarumarknaderna som en långsiktig återgång till vad som skulle vara ”verkligt värde” i förhållande till globala aktier. Oavsett om det här är början på en supercykel eller inte är mindre relevant än det enkla faktum att om historien skulle vara någon vägledning, bör denna nuvarande cykel av råvaror som överträffar globala lager bestå i ett antal år. Enligt vår åsikt ger detta ett attraktivt alternativ för investerare som vill diversifiera portföljer och skydda mot ett utbrott av råvaruprisinflationen. Ett sätt är givetvis att handla guld, som för närvarande har konsoliderat och kan vara på väg att skicka snart igen.

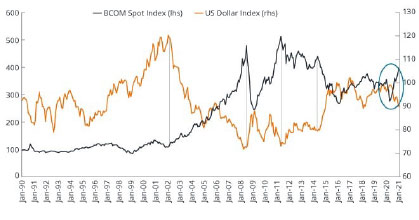

Långsiktiga cykler i US-dollar

En andra övervägande när man tittar på den framtida utvecklingen för råvarumarknader är långsiktiga cykler i US-dollar, där alla större råvaror fortfarande handlas. Detta förhållande är direkt; priserna på råvaror tenderar att stiga under perioder med relativt svag dollar i amerikanska dollar eftersom dessa råvaror är billigare i lokal valuta. Diagram 2 visar detta långsiktiga förhållande, med den senaste basen på råvarumarknader som inträffade i mars 2020. Från denna bas har råvarumarknaderna ökat med knappt 70% (per den 24 februari 2021) i kombination med en ungefärlig korrigering på 9% i US-dollar.

Förhållandet mellan US-dollar och råvarucykeln

Källa: Janus Henderson, Bloomberg per den 31 december 2020. Obs: Bloomberg Commodity Spot Index (BCOMSP – visas på vänster axel) spårar priserna på terminskontrakt på fysiska råvaror på råvarumarknaderna. ICE: s amerikanska dollarindex (visas på höger axel) mäter värdet på den amerikanska dollarn i förhållande till en korg med utländska valutor (euro, japansk yen, pund, kanadensisk dollar, svenska kronor och schweiziska franc). Tidigare resultat är inte en guide till framtida resultat.

Som med råvaror tenderar cykler i US-dollar att ta ett antal år att spela ut; om den absoluta basen för råvarumarknaderna under denna cykel var mars 2020, skulle en ihållande försvagning av US-dollarn ge en betydande och positiv medvind för råvarumarknaderna bredare. Svenska traders brukar söka sig till Skilling, som är den tydligaste, mest transparenta och helsvenska råvarumäklaren med svensk support. Prova själv nu!

En slutlig iakttagelse som stöder hypotesen att marknaden för råvaror har gått in i en ny bull market hämtas från att kurvan för varje råvaruslag och BCOM-indexet som helhet. Den positiva förändringen i grundläggande utbudsefterfrågan över råvarukomplexet illustreras av den positiva rullavkastningen som nu är tillgänglig för råvaruinvesterare (för närvarande knappt 4%).

Diagram 3 visar den historiska avkastningen på ett år på indexet (sektorvägd), för närvarande på den högsta nivån på över 15 år, med bred baserad eftersläpning tydlig i de flesta underliggande råvaror. Den aktuella bakåtnivån fungerar som en meningsfull medvind i avsaknad av marknadschocker. Medan råvarorna bottnade relativt i slutet av 2015 (per Diagram 1) var det negativa oljepriset som inträffade i april 2020 mycket sannolikt den absoluta basen för denna råvarucykel. Att felaktigt citera T.S. Eliot: “Det här är hur råvaror marknadsför botten, inte med en gnäll utan en smäll.”

BCOM har sett sina lägsta och högsta avkastning på ett år på 15 år

Källa: Bloomberg, Janus Henderson, 28 oktober 2005 till 26 februari 2021. Tidigare resultat är inte en vägledning för framtida resultat.

Är katalysatorerna för en “supercykel” på plats?

Långsiktiga cykler ger en bred bild uppifrån och ner av den potentiella framåtriktningen för råvarumarknader, men detta utgör inte i och för sig den grundläggande grunden för en varaktig ökning av breda råvarumarknader. En äkta flerårig tjurmarknadscykel i råvaror kräver tillräckligt med katalysatorer där en efterfrågechock uppstår under en period med inneboende begränsningar av utbudet. Utan att ge en detaljerad bild av dessa faktorer tror vi att den nuvarande miljön ger potentialen för högre priser på de viktigaste råvarumarknaderna som utgör en stor del av råvaruindexen. Störst utbud för att handla råvaror finns på Capital, som har drygt 40 råvaror för närvarande. Du kan själv handla med eller utan hävstång hos Capital idag!

Följande drivkrafter stöder en hypotes om en flerårig tjurmarknadscykel på råvarumarknader:

o Effekten av en ihållande ökning av efterfrågan på råvaror som behövs för att elektrifiera elnätet (efterfrågan) mot utbudsbegränsningar i dessa varor på grund av prospektering, sjunkande malmkvaliteter och en brist på stora upptäckter.

o Den potentiella efterfrågechocken från större ekonomier som öppnar igen efter massvaccinationer.

o ESG-överväganden som potentiellt kan påverka framtida tillgängliga lager av nyckelvaror.

o En vilja från de flesta större centralbanker att låta inflationsutfallet ligga kvar över den övre gränsen för att uppnå ett önskat inflationsutfall.

Potentialen för en ihållande och bred baserad höjning av råvarupriserna ökar potentialen för högre och ihållande inflation på medellång sikt.

Finns det i en miljö med långvariga höjningar av råvarupriser och ett potentiellt inflationsutbrott en anti-ömtålig strategi som drar nytta av denna potentiellt svåra marknadsordning?

Ihållande inflation och påverkan på realavkastningen

Råvarumarknader är en av de främsta källorna till kostnadskraftsinflation. det nuvarande systemet för centralbankboende och en önskan att uppnå en ständigt högre inflation har potential att urholka den reala avkastningen för finansiella tillgångar. Det har bara funnits en handfull av dessa miljöer under de senaste 100 åren, varav den sista var på 1970-talet. Inflationsgolvet låg kvar på 3% under denna period, med två perioder av breakouts som sammanföll med ökade råvarupriser – i synnerhet olja och guld. Medan den reala avkastningen för både aktier och obligationer var negativ under denna period, gav råvarumarknaderna extra stor avkastning.

US KPI Urban Consumers (år till år) inflation (%)

Källa: Bloomberg, Janus Henderson Investors, 31 mars 1969 till 31 januari 2021. Tidigare resultat är inte en vägledning för framtida resultat.

Centralbanker antar för närvarande en strategi som är extremt tillmötesgående för likviditet och accepterar högre inflationsnivåer under en långvarig period. Även om det inte finns någon garanti för att centralbankerna kommer att uppnå sitt mål att gradvis öka inflationen, finns det en potential för att inflationen bryter ut på ett oroligt sätt. Finns det i en sådan miljö en strategi som drar nytta av denna regimförändring och som potentiellt kan skydda mot förlust av realavkastning på finansiella tillgångar under en varaktig period av råvaruprisinflation? Vad gör investerare då? Jo, de köper guld och olja genom sidor såsom eToro. Här kan du enkelt följa andra duktiga traders och kopiera. Testa själv eToro idag!

Trend efter: en potentiell lösning för att skydda mot varaktig inflation

I en bredbaserad, flerårig råvarumarknadscykel är en trendföljande strategi ett potentiellt verktyg som kan hjälpa till att mildra erosionen av realavkastning andra tillgångsslag. Trenden efter har väldokumenterad potential att generera ”kris alfa” i bestående marknadschocker över alla större tillgångsslag.

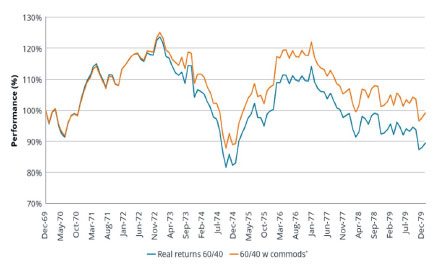

Det är möjligt att ge ett visst sammanhang kring potentialen för en sådan strategi för att ge dynamiskt skydd för en diversifierad portfölj i en miljö med stigande inflation. Ser vi på samma period med högre inflation på 1970-talet, modellerar vi en enkel trendföljande strategi på ett råvaruindex och inkluderar en fördelning på 5% råvaror med de återstående 95% tilldelade en teoretisk 60/40 portfölj. Strategin tar riktningspositioner (långa / korta) på råvaruindexet, baserat på 12-månaders prismoment, dvs. lång (kort) positionering där nuvarande priser är högre (lägre) än för 12 månader sedan.

Som framgår av diagram 5 skulle denna modellstrategi ha kompenserat en del av effekterna på de perioder med högre inflation.

En trendföljande fördelning på råvaror – inverkan på realavkastningen

Källa: Bloomberg, Janus Henderson Investors, 30 juni 1972 till 29 februari 1980. Återförs till 100 vid startdatum. Tidigare resultat är inte en guide till framtida resultat. * Anmärkning: De index som används för aktier, FI och råvaror är som följer: Aktier: Ibbotson SBBI USA Large Cap-aktier (Totalavkastning) FI: Ibbotson SBBI US Mellanliggande löptid (5 år) Statsobligationer (Totalavkastning) Råvaror: S&P Goldman Sachs råvaruindex (totalavkastning) Den hypotetiska prestanda som visas i denna modell är endast illustrativ och representerar inte det faktiska resultatet för något kundkonto. Inga konton hanterades med hjälp av portföljens sammansättning för de visade perioderna och det framgår inte att de hypotetiska avkastningarna skulle likna det faktiska resultatet.

Råvarumarknadens cykliska natur, i kombination med nuvarande grundläggande förhållanden, medvind för att råvarumarknaderna ska kunna hållas högre över en längre tidshorisont. Denna positiva bakgrund medför emellertid potentialen för en varaktig ökning av inflationen, som stöds av centralbanker som är nöjda med att genomföra policyer som försöker uppnå högre konsumentprisindex (KPI) på flera år. I denna miljö har en trendföljande strategi som tar positioner i alla tillgångsslag inklusive råvaror potential att ge en hög grad av skydd till en diversifierad portfölj som vanligtvis skulle påverkas negativt av en sådan miljö.